Доля жизни

Можно ли считать успешным запуск долевого страхования жизни

Инновация страхового рынка в 2025 году — долевое страхование жизни (ДСЖ) — пока показывает не самые лучшие результаты. Планы Минфина по продаже таких полисов в 250 млрд руб. выполнены не были, в том числе из-за задержки с принятием налоговых льгот. Участники рынка ожидают рост ДСЖ в 2026 году, однако такого же взрывного роста, как у инвестиционного страхования жизни (ИСЖ), ждать точно не стоит.

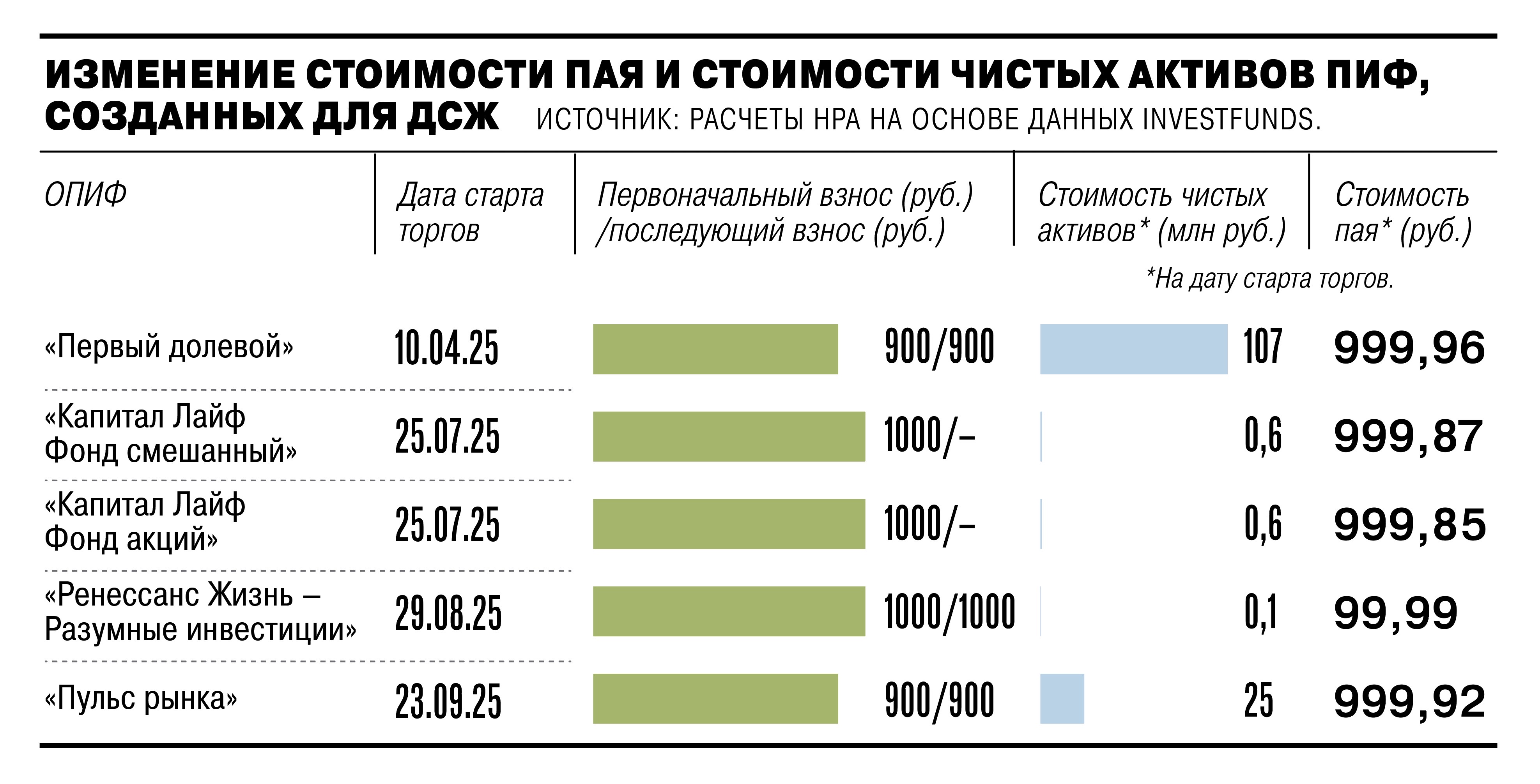

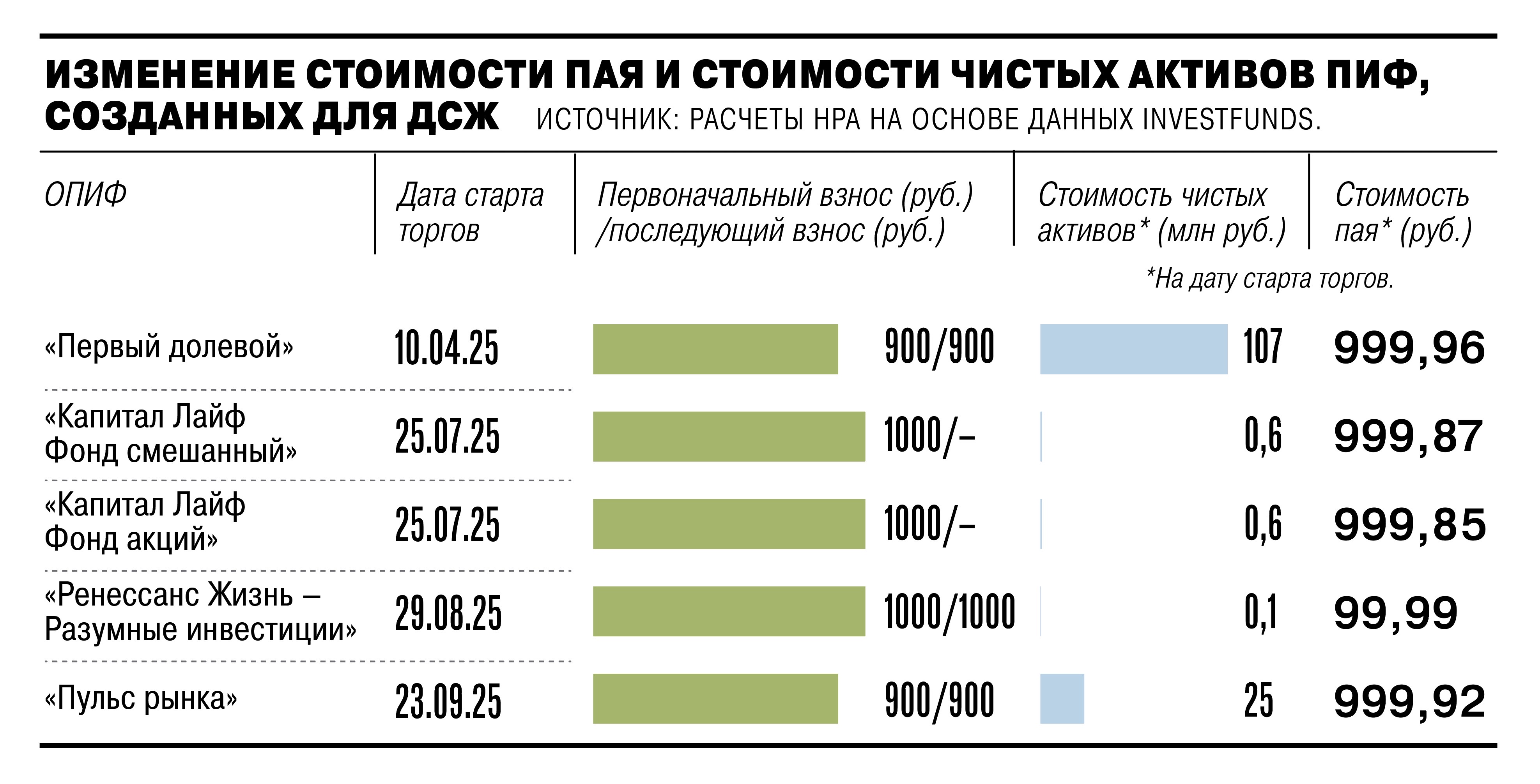

Выйти из полноэкранного режима Развернуть на весь экран Фото: Александр Баранов, Коммерсантъ Фото: Александр Баранов, Коммерсантъ В сентябре 2024 года, когда продукт еще не был запущен, но уже активно готовились законодательные и регуляторные нормы, замминистра финансов Иван Чебесков поставил цель продать полисы ДСЖ в 2025 году на 250 млрд руб.— на уровне другого инструмента из линейки долгосрочных сбережений, программы долгосрочных сбережений (ПДС). Однако этого не произошло. Полисы ДСЖ стали доступны только к концу первого квартала 2025 года. Во втором квартале продажи составили 3,1 млрд руб., в третьем — уже 9,4 млрд руб. По предварительным данным Банка России, которыми регулятор поделился с «Ъ-Review», за 11 месяцев 2025 года было оформлено 13 тыс. договоров ДСЖ на 22 млрд руб. «Сегмент долевого страхования жизни только начинает формироваться. Участники рынка донастраивают свои программы ДСЖ, отлаживают механизмы продаж»,— отмечают в ЦБ. Сейчас пока только восемь компаний предлагают своим клиентам полисы ДСЖ. При этом львиная доля продаж (более 90%) приходится на «СберСтрахование жизни». Такую статистику страховщики объясняют несколькими факторами: отсутствие налоговых льгот в течение года, сложный запуск продукта (совмещение лицензий и одновременно отдельных требований к УК), поиск своего клиентского сегмента, которому интересен продукт, а также регуляторные ограничения. Еще до запуска продукта Банк России выпустил несколько информационных писем о том, как именно нужно продавать такие полисы и какие риски страховка точно должна покрывать. Выйти из полноэкранного режима Развернуть на весь экран «Стоит добавить, что по архитектуре ДСЖ сильно отличается от накопительного страхования жизни и ИСЖ, поэтому при запуске страховщикам приходилось искать решения по целому ряду вопросов, а это не быстро»,— отмечает вице-президент Всероссийского союза страховщиков (ВСС) Глеб Яковлев. Подготовка к запуску продукта потребовала много ресурсов: страховщикам необходимо было выстроить совершенно новую систему отчетности внутри компании, сформировать фонды, создать раздельной учет, получить лицензию управляющей компании при необходимости и многое другое, замечает генеральный директор СК «Росгосстрах Жизнь» Валерий Смирнов. Налоговые преференции по ДСЖ наряду с долгосрочными продуктами—аналогами на рынке ценных бумаг (ИИС-3) и в пенсионной сфере (ПДС) были запущены только в начале ноября 2025 года, отмечает старший директор рейтингов финансовых институтов рейтинговой службы НРА Айназ Хайруллина. Речь идет об инвестиционном налоговом вычете (на сумму взносов до 400 тыс. руб. в год) и освобождении от НДФЛ на сумму выплат по риску дожития до 30 млн руб. Однако факторы, благоприятствующие исполнению задачи Минфина, тоже есть, уточняют в НРА: текущая рыночная конъюнктура — снижение ставок по вкладам, налоговые льготы, массовая реклама продуктов ДСЖ с целью информирования граждан о подобных возможностях инвестиций по каналу как страховых, так и управляющих компаний. В рамках ДСЖ предполагается, что клиент получает возможность инвестировать часть уплаченной страховой премии в выбранные им же самим паи паевых инвестиционных фондов (ПИФ), то есть, в отличие от ИСЖ, клиент берет на себя инвестиционные риски. Возможность вложения в ПИФы зависит от страховой компании, в которой клиент покупает полис. Фонды может формировать сам страховщик, если имеет соответствующую лицензию ЦБ, либо же может отдавать это на откуп управляющим компаниям. Ранее эксперты прогнозировали, что основной приток в долевое страхование произойдет за счет перетягивания клиентов из инвестиционного страхования (см. «Ъ-Review» от 24 апреля 2025 года). Но пока такой тенденции нет. «Скорее мы даже наблюдаем всплеск интереса к ИСЖ, желание заскочить в последний вагон уходящего поезда и заключить на несколько лет, а может быть, и на длительный срок договор ИСЖ, поскольку такая возможность пропадет с 2026 года»,— говорит Глеб Яковлев. Напомним, что ИСЖ было запущено на российском рынке в 2010 году. Продукт совмещал накопительную страховую защиту с доверительным управлением средствами клиента на бирже. Часть премии шла на страховое покрытие, другая — в инвестиционный портфель из акций, облигаций и иных рыночных активов. Однако, в отличие от программ ДСЖ, клиент не мог влиять на состав этого портфеля. С 2018 года началась волна жалоб на мисселинг: полисы зачастую продавались в качестве выгодного аналога банковского депозита, тогда как реальная доходность оказывалась низкой. По данным Банка России, средняя доходность полисов ИСЖ, срок действия которых завершился в 2017–2018 годах, составила 2,4–3,3%, притом что часто потребителям при заключении договора обещали ожидаемую доходность в размере 10–20% годовых. Многие страховщики и управляющие компании беспокоились, что негативная репутация ИСЖ может повлиять на отношение клиентов к новому ДСЖ. «Более 90% договоров ИСЖ заключалось в банках и воспринималось большинством клиентов как депозит с повышенным доходом, что и привело к массовому недовольству из-за неоправдавшихся ожиданий. Учитывая этот факт, повторить подобный опыт, пусть даже и с сильно улучшенным продуктом, будет готов далеко не каждый»,— говорит управляющий продуктом департамента личного страхования и страхования выезжающих за рубеж «РЕСО-Гарантии» Оксана Тиханова, объясняя нежелание компании развивать ДСЖ. По ее словам, процесс заключения и ведения договоров ДСЖ пока выглядит очень сложным, что также отпугивает клиентов. Однако, как отмечают в Банке России и ВСС, пока жалоб на мисселинг при продаже этого продукта не поступало. Рынок еще не успел перенаправить каналы с ИСЖ на ДСЖ, говорит операционный директор СК «Совкомбанк Страхование жизни» Владислав Синцов. С 1 января 2026 года начало действовать ограничение, согласно которому доходность по страховым договорам не может зависеть от определенных финансовых инструментов. В связи с этим ожидается, что часть средств клиентов из ИСЖ может перейти в ДСЖ. Для вывода ДСЖ на рынок у страховщиков есть две стратегии: партнерство с внешней управляющей компанией и получение собственной лицензии на доверительное управление. Например, «Согаз-Жизнь», «Ренессанс Жизнь», «Зетта Страхование жизни», «Ингосстрах-Жизнь», «АльфаСтрахование-Жизнь» пошли по пути партнерства с УК (у большинства из них в группе имеются родственные или аффилированные управляющие компании). Другие игроки, включая «СберСтрахование жизни», «Капитал Лайф» и «Росгосстрах Жизнь», сделали ставку на получение собственной лицензии в ЦБ (см. «Коммерсантъ Страхование»). «Партнерство с внешней проверенной УК — хороший способ изучить и выстроить грамотные и понятные процессы и создать качественный продукт для клиента. Это позволяет быстро вывести на рынок технологичный продукт, сфокусироваться на своей экспертизе — страховании и клиентском сервисе»,— объясняет генеральный директор страховой компании «Согласие-Вита» Татьяна Ланда. При этом компания уже прорабатывает бизнес-процессы по получению собственной лицензии УК. Заместитель генерального директора СК «СберСтрахование жизни» Александр Жуков считает, что собственная лицензия УК для страховой компании при прочих равных предпочтительна, так как ускоряются и разработка, и внедрение продукта на полку. Нельзя забывать и об инфраструктурных издержках — чем больше участников в процессе, тем сложнее обеспечить отказоустойчивость и быстродействие систем. По оценкам НРА, маржинальность ДСЖ намного выше у тех, кто запускает продукт на собственной лицензии, не привлекая сторонние управляющие компании. Страховщики в составе ДСЖ предлагают паевые инвестиционные фонды с разными инвестиционными стратегиями — это могут быть вложения в облигации и акции российских компаний, а также инструменты денежного рынка. Согласно данным Банка России, на декабрь 2025 года в реестре в статусе «сформирован» зарегистрировано пять ПИФов, доверительное управление которыми осуществляется в целях ДСЖ. Пока все ПИФы открытые, предназначенные для неквалифицированных инвесторов. По закону страховщики могут создавать продукты ДСЖ на основании закрытых фондов, предназначенных для квалифицированных инвесторов. Однако пока о таких продуктах никто не заявлял, отмечают в Банке России. Как поясняет Глеб Яковлев, выбор фондов есть, но в определенной степени ограничен тем, что компаний, предлагающих ДСЖ, не так много. По словам Айназ Хайруллиной, на старте рынка ДСЖ доминировали консервативные инструменты (депозиты, облигации, репо), далее представлялись умеренные стратегии (акции), в последующем пришла стратегия с диверсифицированным профилем (драгоценные металлы, иностранные облигации и еврооблигации). Совокупная стоимость чистых активов этих пяти фондов составила более 15 млрд руб., а общее число пайщиков на конец октября 2025 года достигло 5,4 тыс. человек. Среднее значение инфраструктурных расходов для этих ПИФов (вознаграждения управляющей компании, специализированному депозитарию и прочие расходы) составляет 3,48% от стоимости чистых активов, при этом существенно разнится от фонда к фонду. «Примечательно, что у четырех фондов депозитарием является одна компания и ее вознаграждение варьируется от 0,08% до 1%. Самый низкий уровень — у амбассадора ДСЖ, при этом через пять месяцев у этого же страховщика в этом же специализированном депозитарии уровень вознаграждения увеличился в десять раз»,— отмечает Айназ Хайруллина. ДСЖ получилось достаточно зарегулированным продуктом с довольно сложным клиентским путем, считает генеральный директор СК «Росгосстрах Жизнь» Валерий Смирнов. «И сам продукт ДСЖ содержит много ограничений. Например, мы можем предлагать только открытые ПИФы. При этом у наших коллег на других рынках таких ограничений нет, поэтому мы уже на старте проигрываем в конкурентной борьбе тем же управляющим компаниям»,— отмечает он. Чтобы продукт был конкурентоспособным, необходимо расширить линейку активов, которые страховщики смогут предлагать клиентам, например добавить биржевые ПИФы, упростить клиентский путь с точки зрения идентификации, если это не одно лицо — управляющая компания и страховщик, предусмотреть доверительное управление внутри ДСЖ. При этом новый продукт будет востребован среди широкого круга клиентов и способен стать важным стимулом для роста рынка в 2026 году, уверен генеральный директор «Капитал Лайф Страхование жизни» Евгений Гуревич. На динамику ДСЖ повлияют два фактора: налоговые льготы, вступающие в силу с 2026 года, и подключение к системе гарантирования с 2027 года. Однако в ВСС прогнозируют, что по итогам 2026 года продажи ДСЖ составят порядка 50 млрд руб. В целом потенциал рынка ДСЖ оценивается НРА на уровне 300–500 млрд руб. в год при должном уровне налогового стимулирования и сохранности средств. Share this content:![]()

Все еще в поиске

![]()

![]()

Тень ИСЖ

![]()

С какими результатами завершил 2025 год страховой рынок

Мы выбираем, нас выбирают

![]()

Как повысить эффективность ипотечного страхования жизни для заемщиков банков

Рост будет

Отправить комментарий